红塔证券“7.9涨停”背后:做“难而正确的事”还是继续“赌博式”经营?

发布日期:2024-07-11 18:19 点击次数:195

来源:机构之家

2024年7月8日,红塔证券发布了一份令市场为之振奋的半年度业绩预告。公告显示,公司预计2024年上半年实现归属于母公司所有者的净利润为44,922.13万元,同比增长52.27%;扣除非经常性损益后的净利润更是达到45,255.39万元,同比增长59.91%。这一亮眼的业绩表现立即引发了市场的热烈反应,7月9日,红塔证券股价涨停,其他半年报业绩预期向好的券商如东兴证券、首创证券等也涨幅居前,带动Wind券商指数上涨2.33%。

当我们将目光投向更长的时间维度,一些令人担忧的迹象浮出水面:年初至今,红塔证券股价仍下跌了12.04%;若从2020年3月24.94元/股的历史高点算起,截至目前6.62元/股的收盘价,股价已经跌去了惊人的72%。

红塔证券的资产结构演变

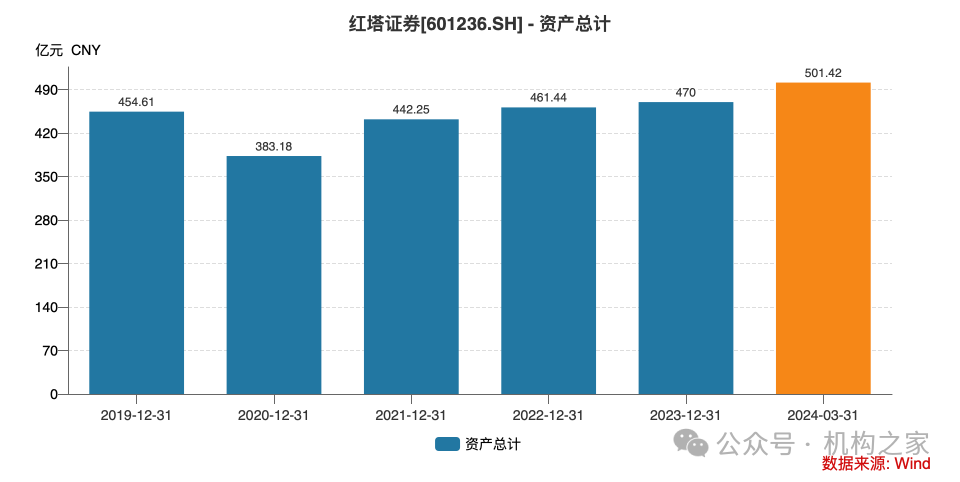

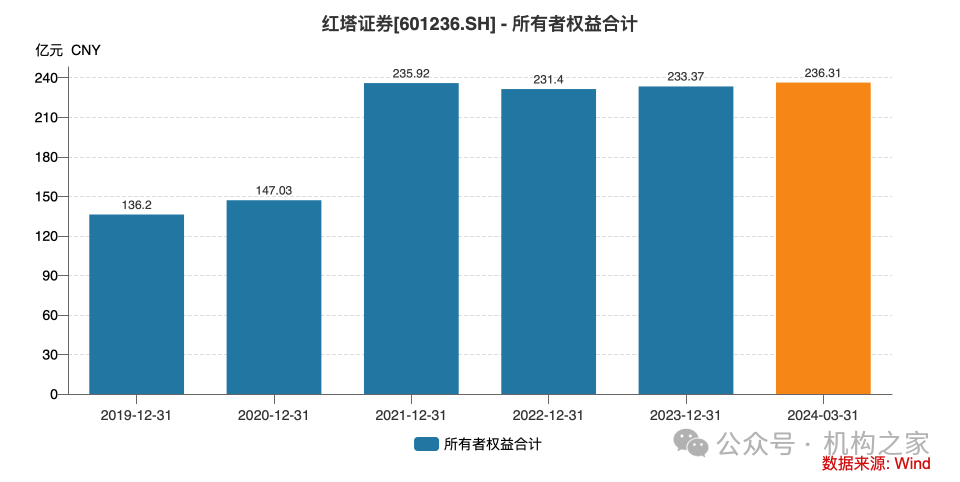

要全面理解红塔证券的现状,回溯其资产结构的历史变迁非常重要。从2019年到2024年一季度末,红塔证券的总资产从454.61亿元增长到501.42亿元,增幅仅为10%。相比之下,同期的净资产增长更为显著,从136.2亿元上升至236.31亿元,增幅达73.50%。这种资产增长与净资产增长不匹配的现象,反映出红塔证券在这一时期经历了重大的资产结构调整。

2021年8月,红塔证券通过配股方式募集了79.41亿元资金,这笔资金的注入为公司的资产负债结构带来了两个显著变化:

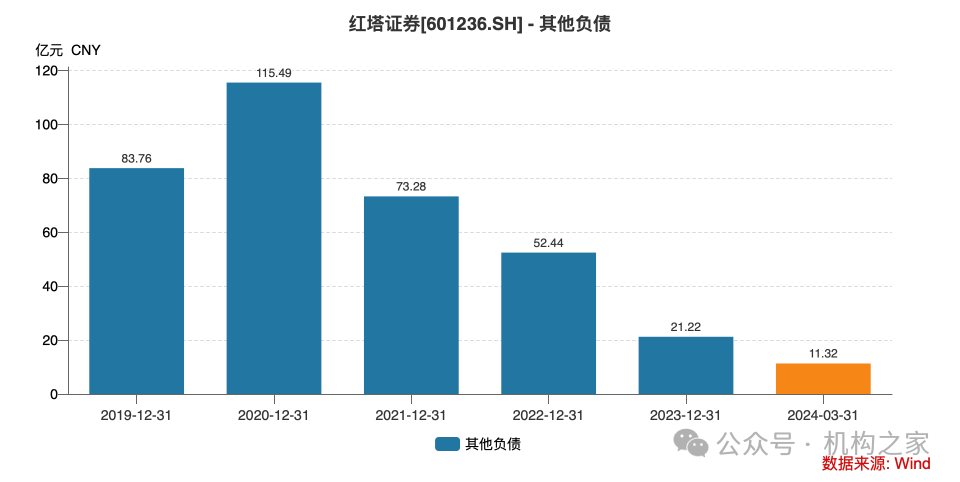

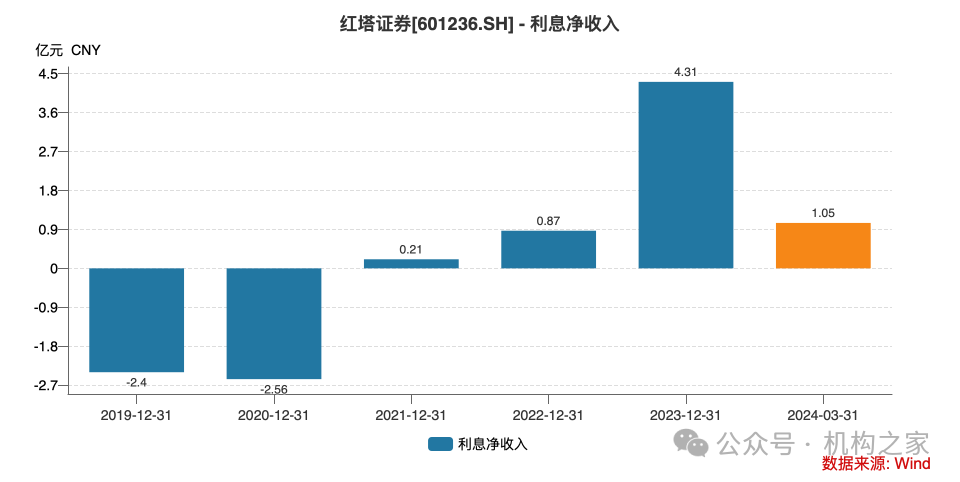

首先,公司大幅减少了其他负债,尤其是次级债务。在2020年,红塔证券的其他负债高达115.49亿元,其中113亿元为次级债务。这些债务主要源于公司向中国烟草总公司等关联方借入的债务融资工具。这部分高额负债曾导致红塔证券在2019年和2020年的利息净收入分别为-2.4亿元和-2.56亿元,严重拖累了公司的整体盈利能力。通过配股募资后,红塔证券逐步清偿了这部分债务,到2024年一季度末,其他负债已降至11.32亿元。与之相对应的,公司的利息净收入开始转正,并在2023年达到了4.31亿元。

这一变化反映出红塔证券在资本结构优化方面取得了显著进展。通过减少高成本债务,公司不仅降低了财务费用,还提高了资产质量和财务灵活性。这种转变对于提升公司的长期盈利能力和抗风险能力具有重要意义。然而,我们也需要注意到,虽然负债结构得到了优化,但公司的总资产增长速度仍然较为缓慢,这可能暗示着公司在资金运用效率或业务拓展方面仍面临挑战。

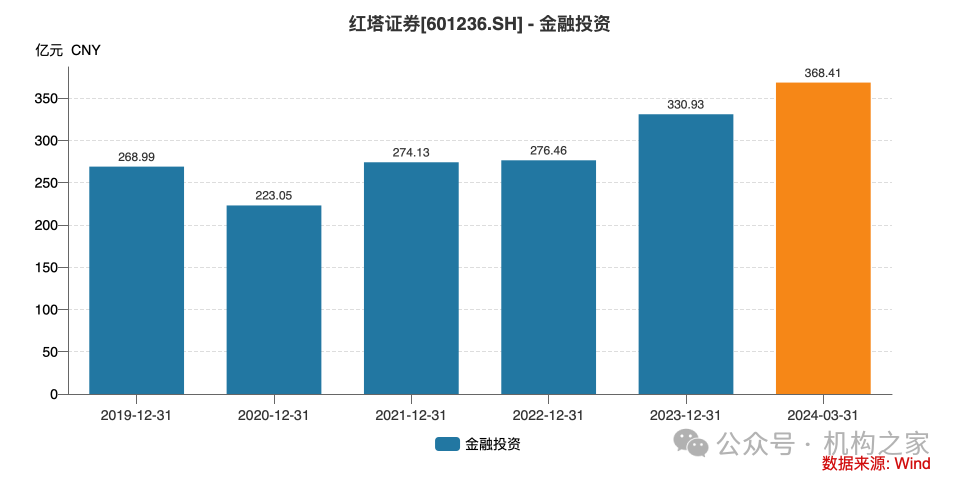

其次,与券业大多数券商一样,红塔证券开始将业务重心大量投入到重资产的自营业务中。公司的金融投资资产从2019年的268.99亿元上升到了368.41亿元,增长36.96%。这一策略转变直接推动了自营业务收入的大幅增长。从2018年的5.2亿元,自营业务收入(包括投资净收益、公允价值变动净收益,扣除对联营企业和合营企业的投资收入)在2019年和2020年分别飙升至18.23亿元和25.33亿元。

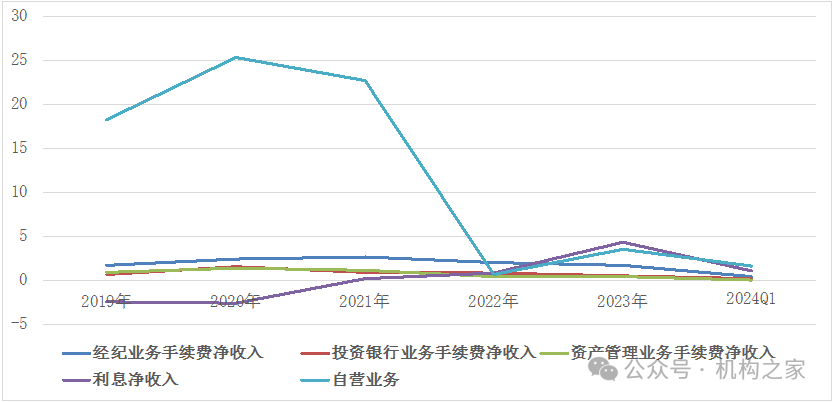

红塔证券各业务营收情况(亿元)资料来源:Wind

然而,这种高度依赖自营业务的策略也带来了显著的风险。2022年,随着A股市场陷入深度调整,红塔证券的自营业务收入从2021年的22.75亿元骤降至0.67亿元,2023年虽有回升,但也仅有3.51亿元。这种剧烈的波动凸显了过度依赖单一业务线所带来的脆弱性。

业务结构严重失衡致业绩过山车

深入分析红塔证券的业务结构,可以清晰地看到一个"单骑突进"的局面。在2019年至2023年间,公司的经纪业务、资产管理业务和投资银行业务几乎毫无进展,甚至出现了一定程度的下滑。具体来看,2019年这三项业务的手续费净收入分别为1.69亿元、0.9亿元和0.7亿元,而到了2023年,这些数字分别变为1.73亿元、0.40亿元和0.56亿元。

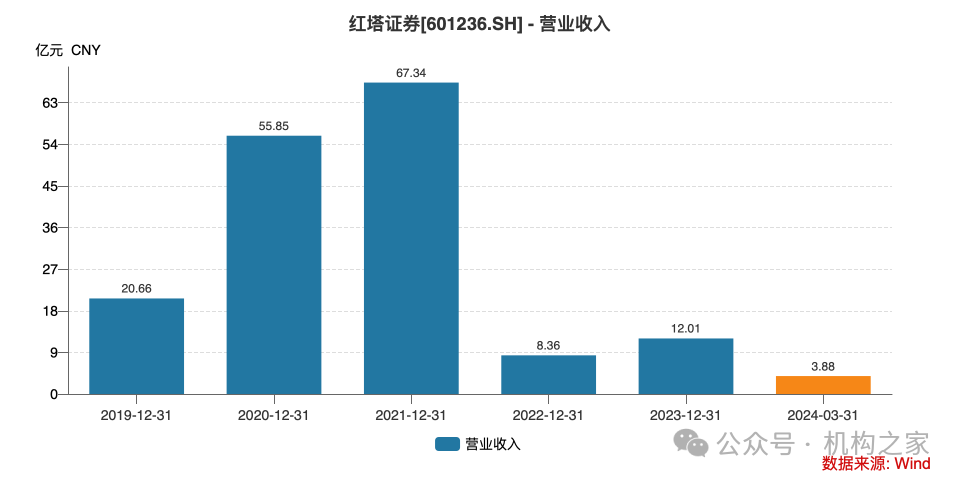

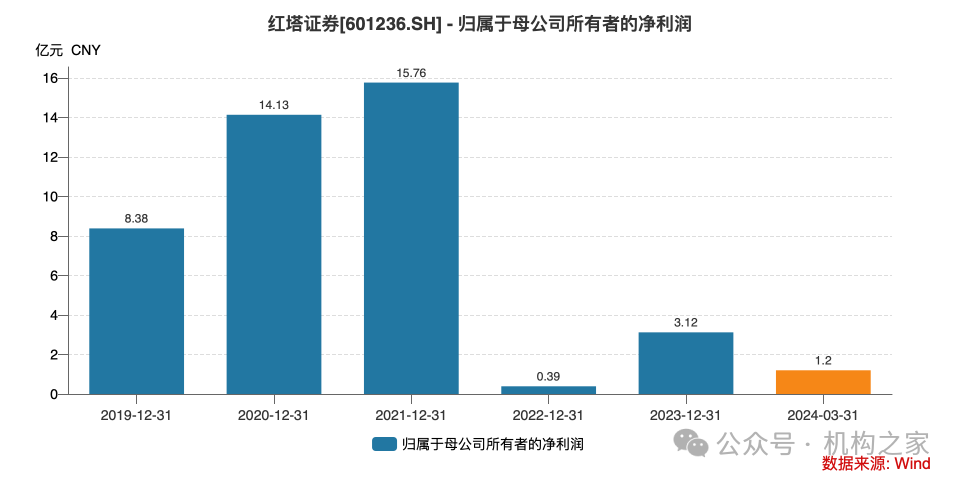

这种业务结构的严重失衡导致了公司整体业绩的断崖式下滑。红塔证券的营业收入从2021年的67.34亿元骤降至2022年的8.36亿元,2023年略有回升至12.01亿元。净利润也经历了类似的过山车:从2021年的15.76亿元暴跌至2022年的0.39亿元,2023年回升至3.12亿元。

这种情况反映出红塔证券在业务多元化和风险管理方面存在严重不足。过度依赖自营业务,使得公司的盈利能力与市场波动高度相关,缺乏稳定性和可持续性。同时,其他业务线的停滞不前,也暴露出公司在客户拓展、产品创新和服务能力提升等方面的短板。

从更广泛的行业背景来看,证券行业正面临着深刻的转型和升级。传统的经纪业务同质化严重,佣金率持续下滑,利润空间被不断压缩。资产管理业务在资管新规实施后,面临着去通道化、回归主动管理的挑战。投资银行业务则在注册制全面实施以及强金融监管的背景下,对券商的专业能力和风险控制提出了更高要求。在这样的行业环境下,红塔证券各项主营业务的停滞不前,不仅反映出公司在应对行业变革方面的不足,也预示着未来发展道路的艰难。

此外,还需要注意到,虽然自营业务在市场行情好的年份能为公司带来丰厚回报,但其高风险特性也可能导致剧烈的业绩波动。2022年的业绩大幅下滑就是一个典型例证。这种高度依赖市场行情的经营模式,不仅增加了公司的经营风险,也可能影响投资者对公司长期价值的判断,进而影响股价表现。

资产配置优化与业务多元化的缺失

历2022年的业绩断崖式下滑后,红塔证券对其自营业务经营策略和资产结构进行了重大调整。从红塔证券历年年报披露的发展战略来看,红塔证券正朝着"追求绝对收益、降低业绩波动的非方向性转型"方向努力。

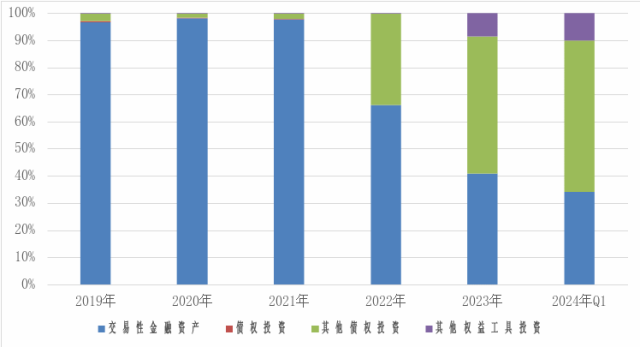

首先,公司大幅调整了金融投资资产结构。交易性金融资产的比例从2021年接近100%迅速下调到2024年一季度末的不到40%,同时显著提高了其他债券投资的比例。这一调整旨在降低投资组合的波动性,追求更为稳定的收益。

红塔证券金融投资资产中各资产占比资料来源;Wind

其次,公司制定了一系列具体措施来支持这一转型。这包括加强资产配置能力平台化建设;持续完善资产负债管理、财务预算、风险限额、人力考核“四位一体”的资产负债管理体系;提升内部运营管理能力,优化投研管理机制;以及申请资质、储备客户为自营投资业务的进一步转型做准备。

这些战略举措反映出红塔证券正在努力构建一个更加科学、稳健的自营业务体系。通过增加固定收益类资产的比重,公司可以在一定程度上缓解市场波动对自营业务的影响,为股东带来更稳定的回报。同时,公司也注重内部管理能力的提升和风险控制体系的完善。

然而,需要思考的是,在当前激烈的市场竞争环境下,仅仅追求单个业务的发展是否足够?如何在保持特色业务稳健增长的同时,平衡各业务线的发展,实现业务的多元化或许才是红塔证券实现业绩长期稳健发展的关键。

结语:做“难而正确的事”

纵观红塔证券的发展历程,可以清晰地看到一家中小券商在激烈市场竞争中奋力求存的缩影。2024年上半年亮眼的业绩预告无疑为公司带来了一丝喜悦,但这种短期的业绩改善并不能掩盖其长期面临的结构性发展失衡问题。

正如我们在前文分析中看到的,红塔证券的发展依然面临着诸多挑战。首先,公司的资产规模增长缓慢,在行业中处于相对落后的位置。尽管通过配股等方式优化了资本结构,但总资产的增长速度仍然不尽如人意。其次,也是最关键的问题,公司的业务结构严重失衡,过度依赖自营业务,而自营业务具有“看天吃饭”的高波动性。这种"单押"策略虽然在市场行情好的年份能够带来可观收益,但也导致了业绩的剧烈波动,2022年的业绩大幅下滑就是一个典型例证。

在这样的背景下,"做难而正确的事"才是公司,乃至整个行业突破当前困境的必由之路。

对红塔证券而言,"难而正确的事"就是实现业务多元化发展。这种全方位的多元化发展无疑是困难的,它要求公司具备长远的战略眼光、持续的资金投入、强大的执行力和高超的风险管理能力。但正是这种"难",才能真正构建公司的核心竞争力,实现长期可持续发展。

相比之下,"单押一个业务"的做法虽然简单直接,可能在短期内带来不错的回报,但从长远来看,这无异于将公司的命运完全押注于市场的无常波动之中,是一种极其危险的"赌博式"经营。

在评估红塔证券的投资价值时,不应仅仅关注到其短期业绩的增长,更应该全面考量公司的长期发展潜力。一方面,业绩的增长无疑是企业价值提升的重要指标;另一方面,业绩的稳定性同样不容忽视,它反映了公司抵御市场风险的能力和业务结构的健康程度。

总的来说,红塔证券2024年上半年的业绩预告虽然带来了短期的利好,但公司的长期发展仍面临诸多挑战。如何在保持稳定的同时实现创新和增长,如何在激烈的市场竞争中找到自己的差异化优势,将是红塔证券未来需要不断探索和解决的问题。